美三大美股指低开后翻红

昨夜,美股太刺激了。

盘中实现大逆转,从跌超400点,到涨超近400点,盘中拉升了超800点。

截至收盘截至收盘,道指上涨377点,涨幅1.62%,报23625点;标普500指数上涨33点,涨幅1.15%,报2853点;纳指上涨81点,涨幅0.91%,报8944点。

尽管本周股市大幅下跌,但标普500指数仍比3月23日的低点高出28%以上。由于主要科技公司的股价飙升,道指自3月下旬以来上涨了27%以上。

隔夜美股大跌主要由于特朗普口出狂言以及初次申请失业金人数超预期。

昨夜美国总统特朗普又出狂言。他竟然妄称可和世界第二大经济体中国“彻底断绝关系”,目的也只是为了“省下5000亿美元”。

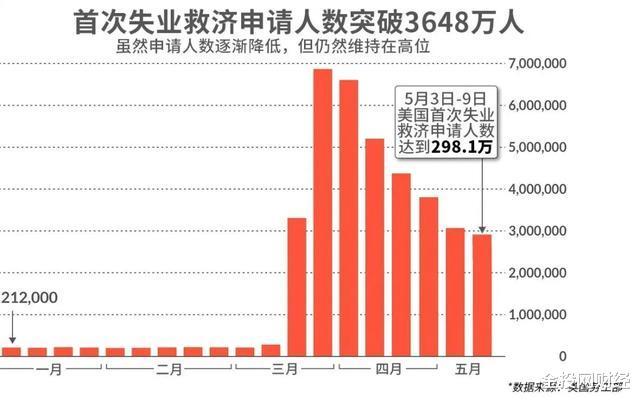

同时,美国劳工部周四公布的数据显示,截至5月9日当周,首次申领失业金人数为298万,之前一周为318万。然而当天晚些时候,康涅狄格州将其申请失业救济人数从298,680更正为29,846,意味着全国数字因这个误报而被抬高。

经济学家对最近一周申领人数的预估中值为250万。

最新数据发布后,从3月中旬疫情导致企业停业之后,总计已有3650万人申请了失业救济。接近于上一个衰退时期整整18个月的申请总人数。

截至5月2日当周的持续申领失业金人数升至创纪录的2280万人,占整体合格劳动力的比例达到15.7%。持续申领人数增加45.6万,为七周来最小增幅。

这一数据的公布加剧了市场恐慌,导致美股早盘股市出现重挫。

不过稍晚,银行类股和能源类股的上涨抵消了美国最新失业数据的影响,美股开始强势反弹。

我们先来说说银行股:

周四市场有传言称,高盛和富国银行正在考虑合并,以更好地与摩根大通竞争。摩根大通称,围绕富国银行的并购传言是不可能的,根据法律,富国银行不能与任何银行合并,因为它已经超过了10%的存款市场份额限制。

受合并传言的影响,高盛收涨1.56%,富国银行涨近7%。银行股领涨市场。

其他金融股方面,摩根大通涨4.2%,高盛涨1.56%,花旗涨3.65%,摩根士丹利涨2.19%,美国银行涨4.02%,伯克希尔哈撒韦涨0.13%。

此外,巴菲特在5月11日-12日出售了近50万股美国合众银行的股票。当天合众银行股价大跌7%,不过昨日在金融股集体大涨的情况下,反弹近6%。

还有就是原油方面:

国际能源署预计全年原油需求跌幅收窄,油价短线反弹。

昨日,国际能源署(IEA)的最新月报中预测,随着需求的回升,全球原油市场的前景有所改善,预计下半年原油库存将每天减少约550万桶。

IEA 认为,石油产量在很大程度上是受市场力量影响的,经济活动正开始逐步且脆弱地复苏,但存在一些重大的不确定性,其中最大的一个不确定性是,政府是否能够在不触发第二波新冠疫情的前提下放松封锁举措。

IEA认为,另外一个风险是, OPEC+是否会高度执行减产行动。“这些都是大问题,而我们在未来数周内会得到的答案,将会给油市带来重大影响。”IEA说。

需求方面,IEA认为,今年全球石油需求将下滑860万桶/日至9120万桶/日,比该机构在上一次月度报告中给出的数据多了70万桶/日。

供应方面,IEA预计,本月全球石油产量将显著减少1200万桶/日至8800万桶/日,为九年来最低位。

消息一出,国际油价短线走高,美油6月合约收涨9.57%报27.71美元/桶,美油7月合约收涨8.96%报27.98美元/桶,创一个月以来新高;布油收涨7.74%报31.45美元/桶,创半个月以来新高。

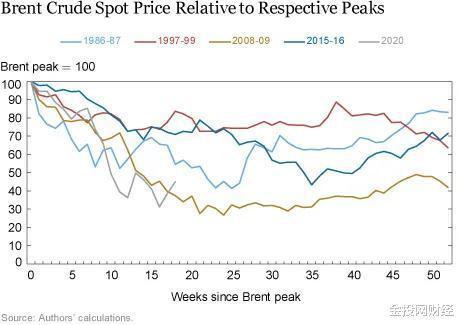

从历史四次油价崩溃中看当前:本次危机与2008年最为相似

油价的大幅下跌并非史无前例,在过去的40年里有4起这样的事件:

1986-1987年

到1985年,欧佩克在世界石油产量中所占的份额从1973年的52%下降到30%左右,这主要是由于非传统石油产量的增加(例如北海石油勘探)。为了重新获得市场份额,欧佩克于1986年决定引入新的定价体系,并提高了产量配额,导致油价在布伦特原油价格达到顶峰6个月后大幅下跌(跌幅约为50%)。

1997-1999年

在1997年末的欧佩克会议上,石油生产国组织决定增加所有成员国的生产配额。这一产量增长是在全球需求停滞的背景下出现的,原因是1997年亚洲货币危机的余波,以及美国对冲基金长期资本管理公司(Long Term Capital Management)破产导致1998年末金融状况恶化。在抛售的第十三周,布伦特原油价格下跌了约30%,并在1998年的大部分时间里一直保持在这一水平,直到价格再下跌10%。

2008-2009年

2008年秋天,金融危机导致需求萎缩向全球蔓延,加上石油库存大幅增加,导致石油价格暴跌,布伦特原油价格从顶峰到2009年春天下滑了约70%。

2015-2016年

金融危机结束以来,美国石油产量和出口的扩大,以及俄罗斯产量的小幅增加,促使欧佩克扩大产量以保持市场份额,这导致供应过剩。此外,2015年受美元走强和中国经济放缓推动的全球制造业衰退,对全球石油需求状况产生了不利影响。作为回应,布伦特原油价格在8个月的时间里跌去一半以上,此后仅出现部分反弹。

下图展示了布伦特原油每一段时间的价格下跌,以及近期的价格下跌:

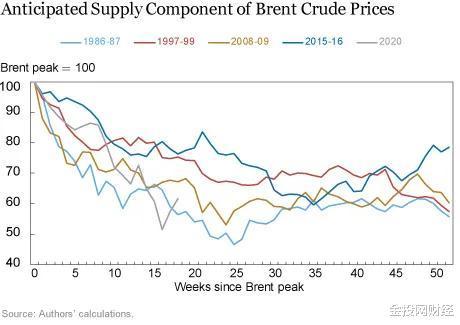

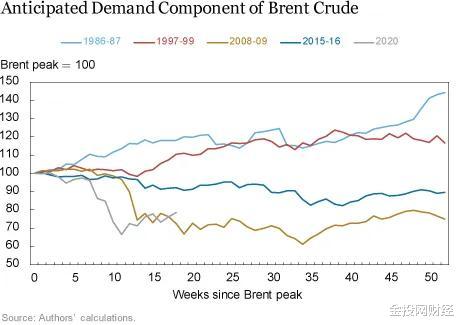

下面两张图表描述了纽约联储分析根据统计模型分析的布伦特原油价格变动中的预期供给和需求组成。

很明显,预期石油供应的增加是油价暴跌的共同因素。相反,在不同时期,全球需求预期的作用是不同的。例如,在1985-86年和1997-99年期间,扩张性的石油供应预期拉低了油价,而全球需求预期保持在最坏的水平并在一年内普遍有所改善。然而,在2008-09年期间,全球金融危机仅仅是对需求的预期本身就导致布伦特原油价格在到达顶峰顶后三个月暴跌30%。2008-09年需求和供给的双重冲击导致油价在一年内持续走低。而对于其他由于供应驱动的油价下跌时期,油价通常会在一年的窗口内恢复。

把当前的油价暴跌放在大背景下来看

当我们将最近的油价走势及其相关的需求和供应组成部分与之前的抛售期进行比较时,就会清楚地看到,过去3个月的走势与2008-09年的抛售期最为相似:2008年至2009年的石油需求预期迅速恶化,再加上人们对石油供应过剩的预期,导致了油价暴跌。这次的不同之处在于,需求和供应前景的冲击是同时发生的,而在2008-09年,油价下跌最初是由欧佩克提高产量带来的石油供应预期扩大引发的,随后由于全球金融状况恶化,全球需求前景恶化。投资者对全球供需预期的转变并未逆转,导致油价持续走低:在油价2008年到达峰值后的一年,布伦特原油价格仍下跌了约60%。

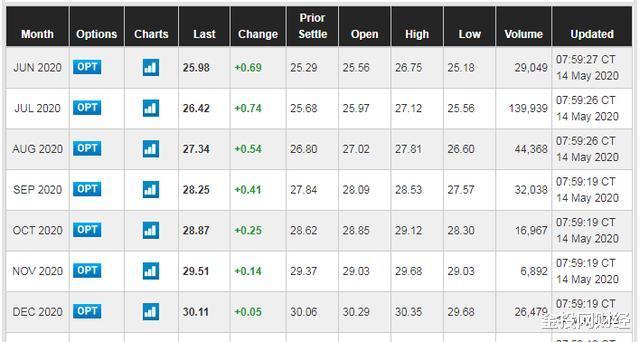

6月合约不再成为众矢之的

在衍生品市场上,WTI原油 6月合约持仓量已经处于低位,移仓换月提前完成将减少合约到期前的市场波动。

全球最大石油基金USO的管理人USCF5月初宣布,已经完全出售了6月合约仓位。目前原油期货合约持仓比例:将7月美油期货合约的持有比例由30%下调为15%;将12月美油期货合约的持有比例由15%上调至25%。对于增加长期合约敞口的调仓行为,USO给出的理由是监管机构及其经纪商规定了新的限制措施。

另一大石油基金——在香港上市的三星原油期货ETF Samsung S&P GSCI Crude Oil ER Futures ETF,也已经将合约敞口向后推延。我们查询官网发现,截至7日,该基金目前的持仓为6750手9月合约,6360手10月合约和6000手12月合约。

上月20日WTI原油5月合约暴跌至负值时,就有人质疑是因为USO换月合约展期所致。合约交割前几天,连续几天资金流入规模创纪录,令该ETF一度持有市场上25%的WTI五月合约敞口。

CME WTI原油合约持仓情况

目前,7月份未结期货合约数量超过了6月份交割的合约,19日交割应该能平稳度过。这一次不太可能看到6月WTI原油合约再现负价的情况。上次出现问题的很大一部分原因是,一些市场参与者在合同即将到期的时候,没有选择接受实物交割,最后被迫不惜任何代价平仓。对于6月份的合约,未平仓利率已经大幅下降,许多机构已经将头寸转入7月份的合约。

除去银行类股和能源类股对美股的影响,我们来看看美股接下来将何去何从?

华尔街唱衰美股

在过去这段时间,美股明显坐上了过山车。

几度熔断的至暗时刻之后,随着美联储和美国政府推出大规模经济刺激措施以及美国经济分阶段重启的利好消息,美股自3月底开始出现大幅反弹,标普500指数和道指均在4月创下自1987年1月以来的最佳月度表现,纳指更是在5月7日收复了今年以来全部失地。

但现在,美股的行情走势越发让人容易联想起一个词——死猫反弹。

在美联储给美股浇了盆冷水之前,已经有越来越多的华尔街大佬站出来说话了。

当地时间12日,对冲基金Duquesne Capital的创始人、投资大亨斯坦利·德鲁肯米勒提到,股票的风险回报可能是他职业生涯中所见过的最糟糕的。

此外,对冲基金巨头大卫·泰珀也于13日表示,眼下的股市是他所见过的最被高估的市场之一,仅次于1999年。

但这些看空美股的大佬们的共同特征却被特朗普抓住,并让特朗普找到了一个新的“攻破”方式,13日,特朗普在推特上回应称,当那些所谓的富人说市场的坏话时,你必须永远记住,有些人是在做空市场,如果市场下跌,他们就会赚很多钱。然后他们转而看涨,积极地宣传,以促使市场上升。

但在上个月美股强势反弹的时候,资产管理机构施罗德投资的报告就已经提到,“死猫反弹”很可能再度出现。

施罗德列举的数据显示,自1885年以来的13个历史性事件中,道指都下跌了至少25%,其中11个事件的反弹幅度至少达到了10%,但都是“死猫反弹”,而且通常不止发生一次,平均都有3次左右。

目前美股的涨跌更多是因为投机的因素,股市波动很难从基本面进行判断,尤其是在疫情影响之下,股市不稳定性增加,不确定性不可预测性就更强。在疫情影响的大背景下,经济基本面对股市的左右因素越来越小,特朗普急于重启经济其实也是想形成基本面对股市的支持,但现在包括美联储等所有行动都成了股市投机的驱动因素,不同操盘手对这些信息的理解也不一样,所以才导致了混乱局面的发生,很难用正常的分析和基本面的思路对其进行看待和理解。

美股前段时间的暴跌确实是一个挤泡沫的过程,泡沫挤掉了之后就吸引了一些抄底资金的入场,所以这波反弹应该就是大家对于美国经济未来几个月可能会复苏的一种预期,但实际情况可能比预期的要差,所以美股反弹之后可能会二次探底。从估值方面来看,目前美股估值还在历史均值上方,确实是贵,但泡沫也不是太大,毕竟和高点比已经挤出了大概10%左右。